来源:CBRE世邦魏理仕

在2023年第三季度,北京的写字楼和零售市场呈现出供应增加的态势。在中关村、东二环、奥体和望京等区域,六个新项目集中交付,新增写字楼面积达46.2万平方米。这是自2021年第四季度后,单季新增供应首次超过20万平方米,结束了本轮供应低谷期。

在成熟区域的甲级写字楼占新增供应总量的比例超过四分之三,为市场带来了更多升级空间。在各区政府招商政策的支持下,部分新项目在预租期内成功锁定大面积租户的搬迁落位,预租总面积超过13万平方米。

新项目的良好预租表现推动季内新租交易总面积环比增加,新租活动主要以搬迁为主。企业为达到降本增效的目的,积极整合到更少的办公地点、缩减面积或搬迁至性价比更高的项目。

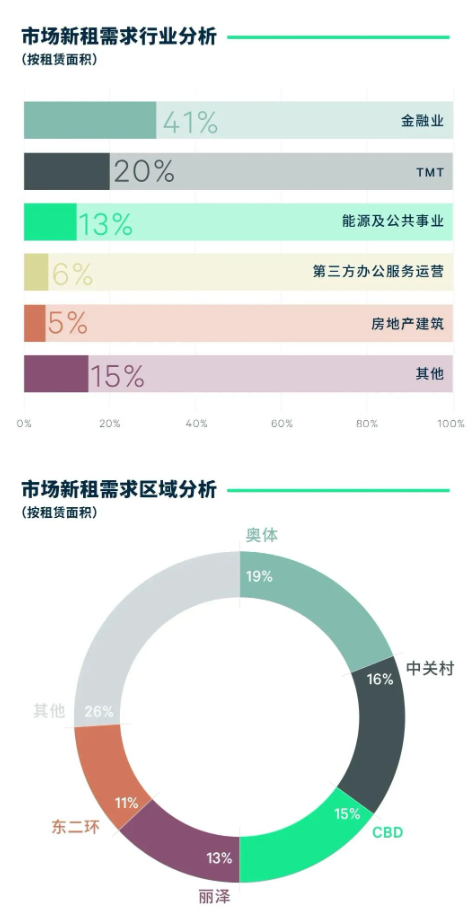

从行业角度看,金融行业表现稳健,成为本季需求主力并占新租总面积的41%。升级搬迁及扩租活动多集中在传统金融类租户。科技行业需求位列第二,其中活跃的租户主要是人工智能、大数据、软件开发和平台互联网类。能源及公共事业板块的国有企业升级搬迁活跃,需求位居第三。医药及生命科学、消费品制造及工业品制造板块的表现则相对转弱。

全市净吸纳量在季内录得12.9万平方米。受新项目入市和既有项目租户迁出或缩减面积等因素影响,成熟子市场的空置率均有不同程度的提升,新兴子市场的去化速度也比上季度有所放缓,整体空置率环比上涨1.6个百分点至21.2%。部分业主在本季加大租金优惠力度以满足新租企业对优化成本的要求,加速租赁交易的签约。季内整体平均租金面价降幅扩大,环比下降2.1%至295.6元/平方米/月,各子市场租金均呈下行态势,其中望京和金融街跌幅最大,王府井、燕莎、CBD紧随其后。

在零售市场方面,恰逢国庆假期前夕,北京零售市场非核心商圈集中交付六个优质零售物业,共计体量86.5万平方米,创单季净吸纳量历史新高。新项目中四个位于五环以外,其余两个则为次级商圈的更新改造项目。头部开发商积极拓展,龙湖、万达以轻资产模式分别布局朝阳北苑和海淀五棵松,此外万达另有一座新开发项目落子朝阳东坝。

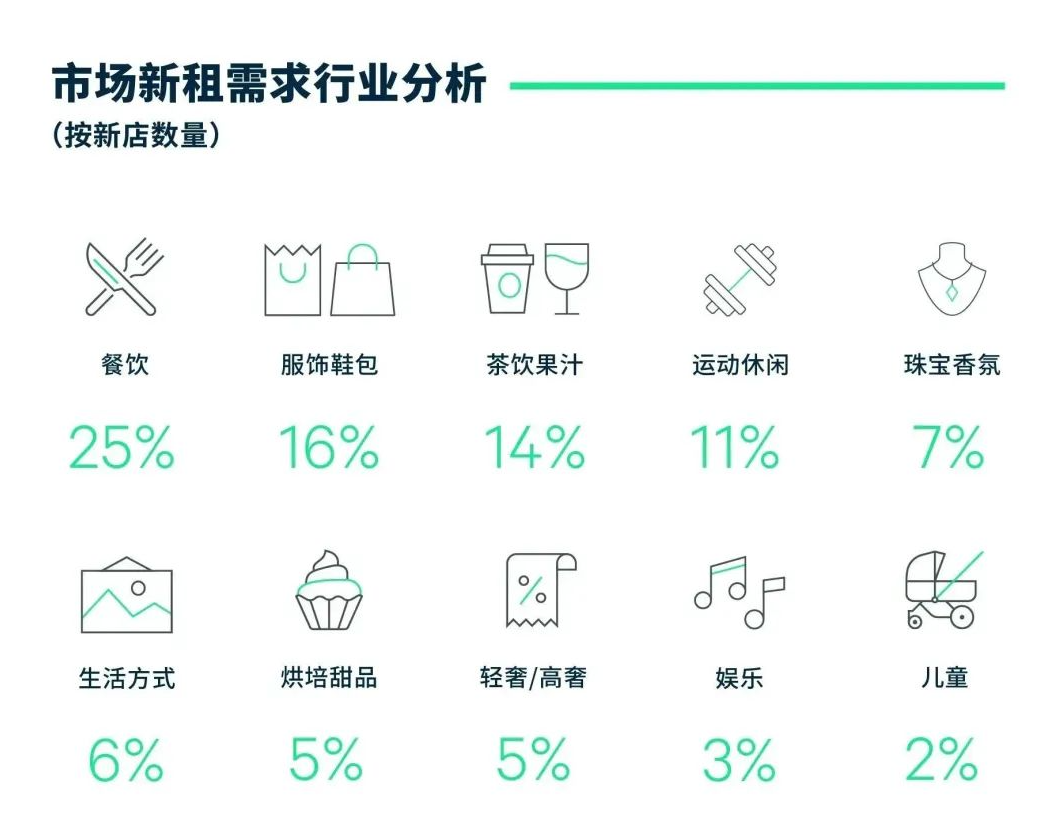

新开业项目多聚焦娱乐文化与精致家庭生活,以亲子娱乐、地域美食、圈层社交、宠物友好等为主要招商理念吸引众多餐饮、零售及生活方式品牌。既有项目方面,全国及北京首店在优质购物中心多点开花。

整体来看总新增需求中餐饮业态以25%的新店占比持续领跑,其次是茶饮果汁、运动休闲以及轻奢/高奢品类等。疫情后各大商业体持续进行业态结构与品牌组合调整,季内录得多个高端品牌换位至首层优质铺位。儿童体验类业态遭遇复苏疲软,多家连锁品牌缩减整合或闭店。全市净吸纳量在新增项目高开业率带动下一洗上半年疲软态势,破历史纪录达77.3万平方米,空置率环比小幅上涨0.2个百分点至8.3%。在宏观经济与消费需求变化等客观因素影响下,客流较大的优质购物中心租金水平有回升态势,而交通通达性较差、品牌差异性和辨识度不足的个别项目租金水平则持续下调。全市购物中心首层平均租金同样本比环比微涨0.1%至每天每平方米32.7元,其中燕莎及三里屯商圈表现较佳。

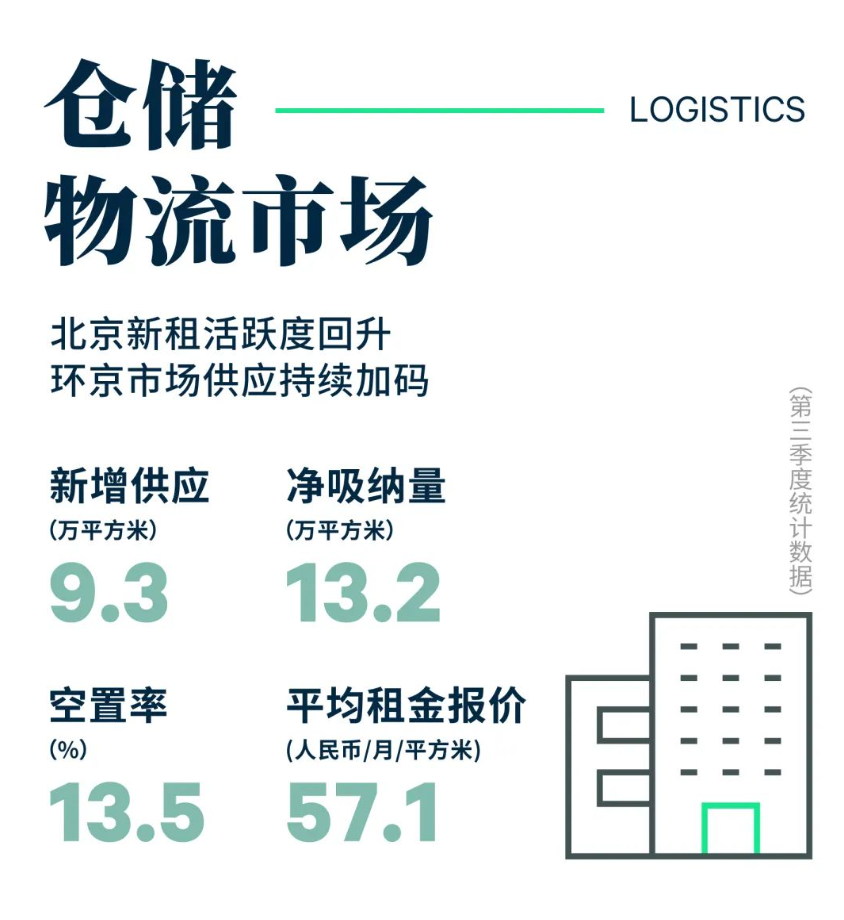

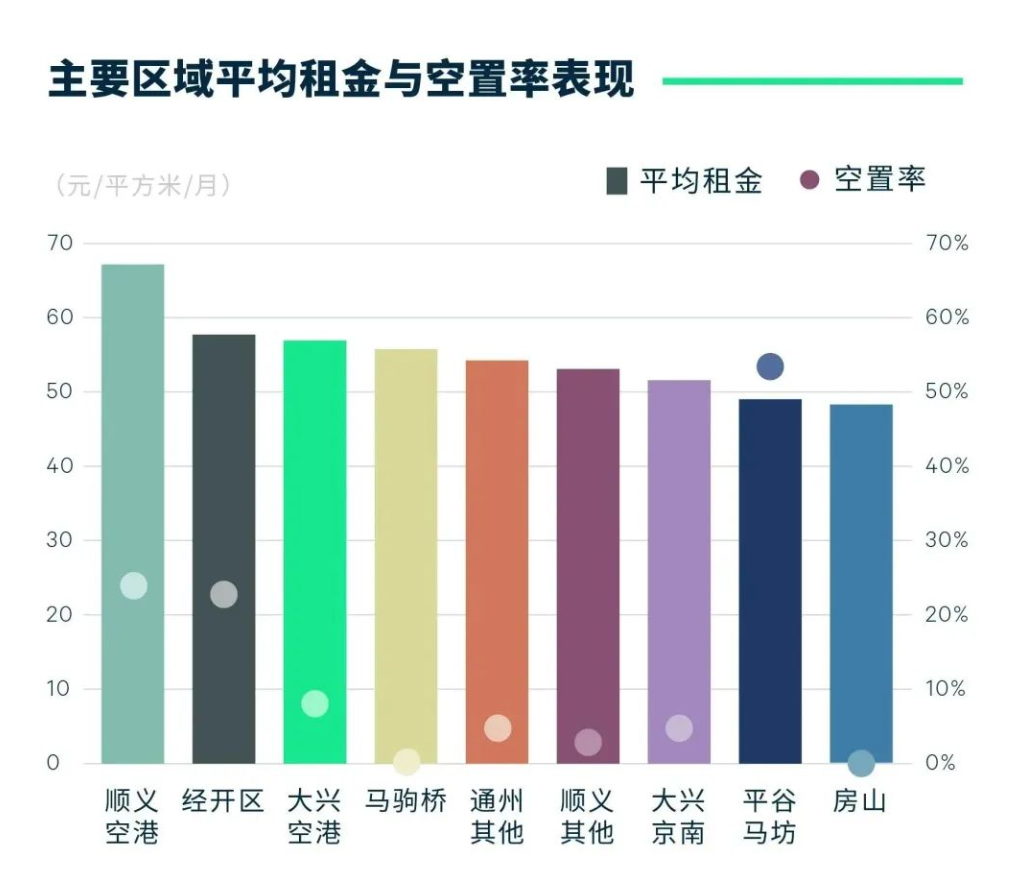

而在仓储物流方面,北京大兴空港在季度内竣工一座仓储物流项目满仓交付。季内新租活动大多分布在顺义空港、大兴空港、大兴京南、经开区等核心子市场。由于北京市场刚需旺盛,综合物流及针对高端消费、冷链的第三方物流表现亮眼,占新租总面积的78%,医药企业也借助市场可租空间增加的机会积极布局。季内净吸纳量环比增长87%至13.2万平方米,空置率环比下降1.5个百分点至13.5%。全市租金涨幅持续放缓,平均租金同样本比环比微涨0.1%至每月每平方米57.1元。当下租户端成本意识依旧较强,核心区相对入市较早的高标仓储设施对于大面积客户对于租金价格有所松动,为该类租户落位提供更优选择。

廊坊北三县与广阳经开区本季共竣工三个高标仓储项目,合计体量31.8万平方米。市场需求持续释放,新租活动主要涉及广阳经开区、固安、安次等,以产业供应链及综合物流服务商为主的第三方物流占据新租交易总面积的88%。廊坊区位及性价比优势逐步体现,净吸纳量连续第二个季度超过30万平方米,本季达35.4万平方米,整体空置率环比下滑5.6个百分点至44.7%,廊坊经开区、安次季内空置率下滑相对明显。

第三季度,天津和廊坊的物流地产市场呈现出供需两旺的态势,而北京商务园区市场则处于持续调整期。具体来看,天津本季共新增六个项目,合计体量为53.6万平方米。新租需求较上半年有明显回暖,全市净吸纳量录得11.3万平方米。由于新增供应较大,空置率环比上行3.8个百分点至34.0%。在租赁需求方面,以综合物流为主的第三方物流占新租交易面积的45%,居各类需求之首,此外,零售贸易和光伏等制造业也有一定表现。

廊坊北三县的仓储市场也表现出强劲的增长势头。本季共竣工三个高标仓储项目,合计体量为31.8万平方米。市场需求持续释放,新租活动主要集中在广阳经开区、固安、安次等地,以产业供应链和综合物流服务商为主的第三方物流占据新租交易总面积的88%。由于廊坊的区位和性价比优势逐渐显现,净吸纳量连续第二个季度超过30万平方米,本季达35.4万平方米,整体空置率环比下滑5.6个百分点至44.7%。其中,廊坊经开区和安次的空置率下滑尤为明显。

而在北京商务园区市场方面,第三季度迎来三个新项目,共计体量为18.1万平方米。其中两个项目是新增特色产业园区,集研发办公、部分生产制造功能于一体,均位于亦庄经济开发区,分别定位医药健康和智能制造、集成电路产业;另一个项目是类办公项目,位于上地子市场,已被头部互联网企业整体预租和定制。

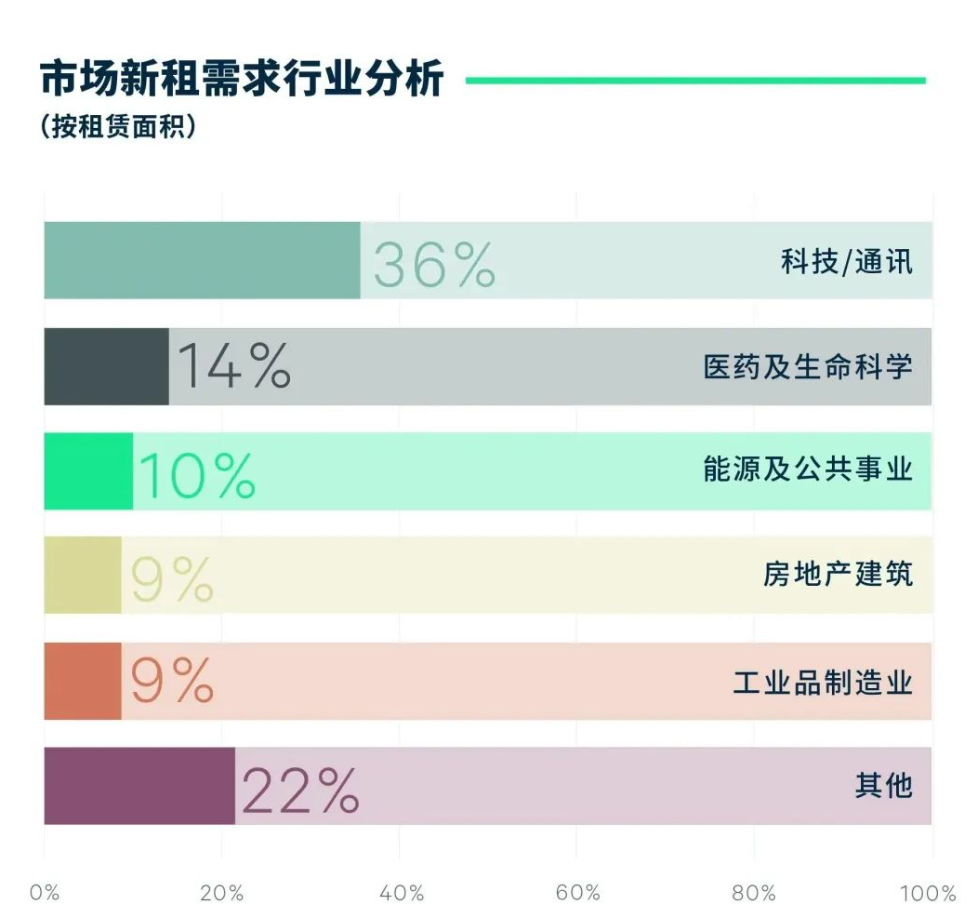

此外,新租需求行业分布较上半年更为多元化,TMT、医药健康和能源及公共事业靠前但优势不明显,分别占新租需求的36%,14%和10%。TMT释放的需求中以人工智能、区块链相关的软件系统开发以及电商类的板块尤为突出,而医药健康行业随着融资端的放缓,新租需求以中型成熟企业扩租为主,新成立和新入京企业有限。

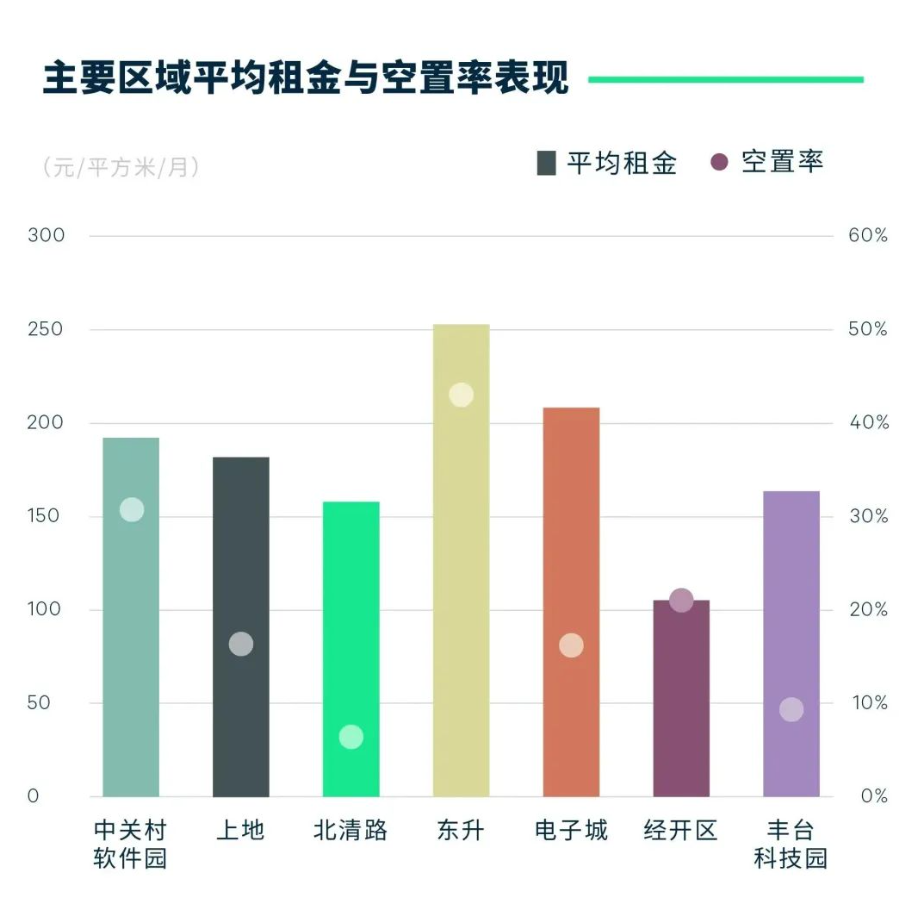

全市净吸纳量录得8.2万平方米,主要受新项目带动,既有项目净吸纳量录得负值,整体市场仍处于调整期。租金以及产品定位的差异使得子市场之间的去化表现愈发分化。类办公物业预租或去化速度放缓,但能实现部分生产制造功能的新项目去化表现占优。分区域看,中关村软件园继续受到头部及腰部科技企业退租的影响,空置率持续攀升30.5%的历史最高水平;东升也因项目租金远超邻近子市场,类办公需求集中入市但需求不振等原因,空置率一路上涨超40%;而上地业主则通过下调租金、推出简装修或特价房源等形式,吸引了一批成本导向的中小企业入驻,去化部分空置面积。其他区域的表现相对稳定。在分化的市场压力下,全市商务园区租金报价同样本比环比下降0.7%至每月每平方米158.8元,其中泛中关村集群各子市场降幅领先。

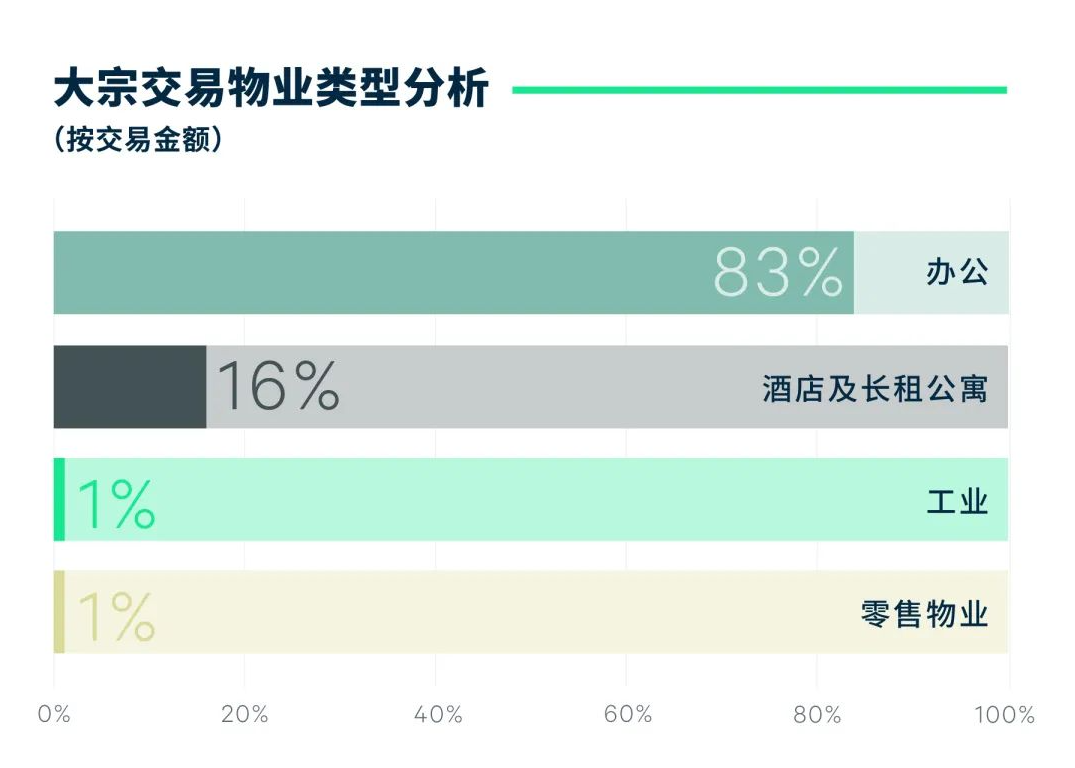

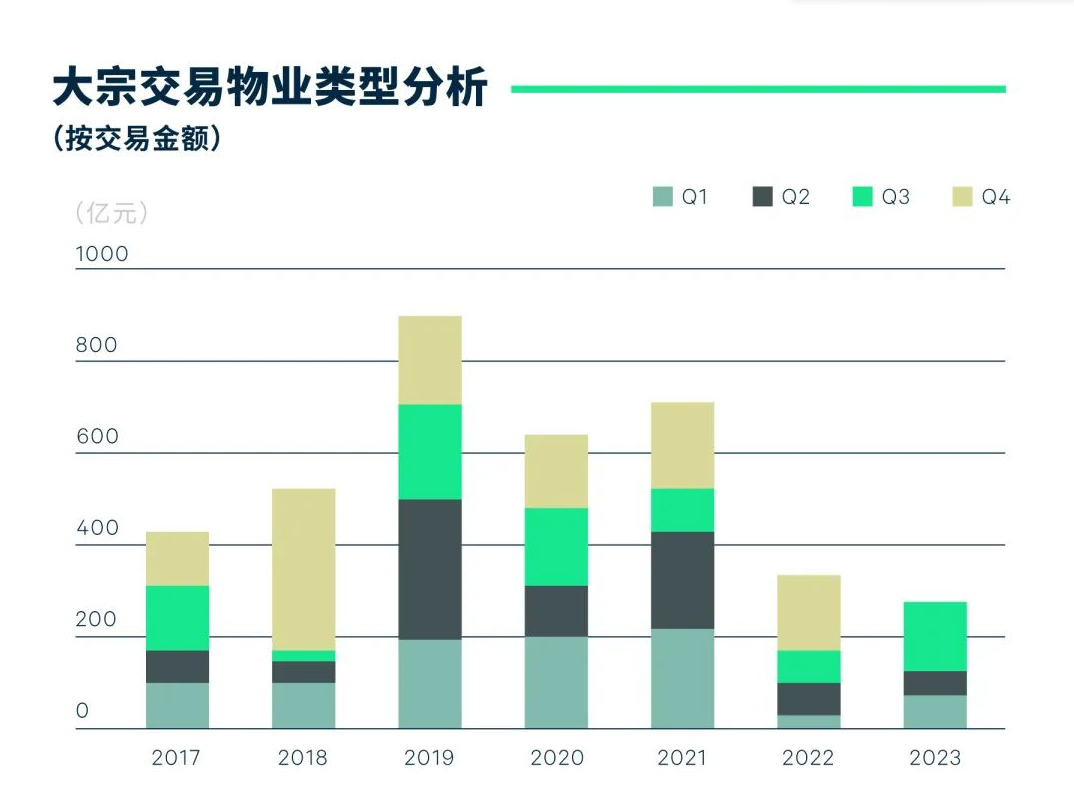

北京物业投资市场交易笔数和金额也有显著上涨。季内一共录得13笔大宗交易累计金额达153.6亿元,环比上涨189%,和去年同期相比亦上涨86%。其中超过八成投资金额流向符合国家政策战略引导方向的产业园区等类办公板块。其中企业购置自用需求继续保持活跃,例如季内单笔交易额最大的交易来自某科技企业购置中关村子市场的办公楼宇自用。此外,投资属性的办公类交易呈回暖态势中邮人寿以42.6亿元交易收购位于安定门的中粮置地广场,是近一年来北京首个单笔超过30亿元的投资属性交易。该项目紧邻北二环与中轴线是原三利百货旧址上拆改重建的甲级写字楼并具有建筑和运营标准高、租户结构优质稳定、土地剩余年限长等优势是北京市场稀缺的核心型资产因而备受机构投资者青睐。另外随着“新经济地产”模式逐步成熟涉及的相关板块受到投资者和企业的持续关注季内录得险资购入顺义片区养老公寓外地企业购入园区附近酒店以及城投平台购入亦庄子市场工业厂房等交易为大宗投资市场注入活力按买家类型看以险资为主的机构投资者交易金额占比达41%而政府城投平台也在特色产业园区或工业厂房积极拓展。