来源:高力国际

回顾2023年第三季度深圳写字楼市场表现,累积的需求逐步释放,全市甲级写字楼吸纳量反弹至去年以来最高值;具有独特竞争优势的区域标杆型项目更受市场青睐,新入市项目的预租及自用亦有力支撑了吸纳表现。而租金仍然延续下行趋势,其中,标杆型优质存量项目的降价举措多带来较好的去化效果。在新供应项目空置面积较高的影响下,全市空置率上升至24.3%。

市场概览

需求 净吸纳量达去年以来最高值

数据来源:高力国际

本季度,在业主端多样化的降租措施以及政府端产业扶持政策力度不断加强的带动下,累积的需求逐步释放,全市甲级写字楼净吸纳量达17.9万平方米,环比增加15.3万平方米,同比增加3万平方米,为去年以来单季最高值。其中,具有独特竞争优势的区域标杆型项目的大面积去化成为一大亮点,新入市项目的预租及自用亦有力支撑了吸纳表现。

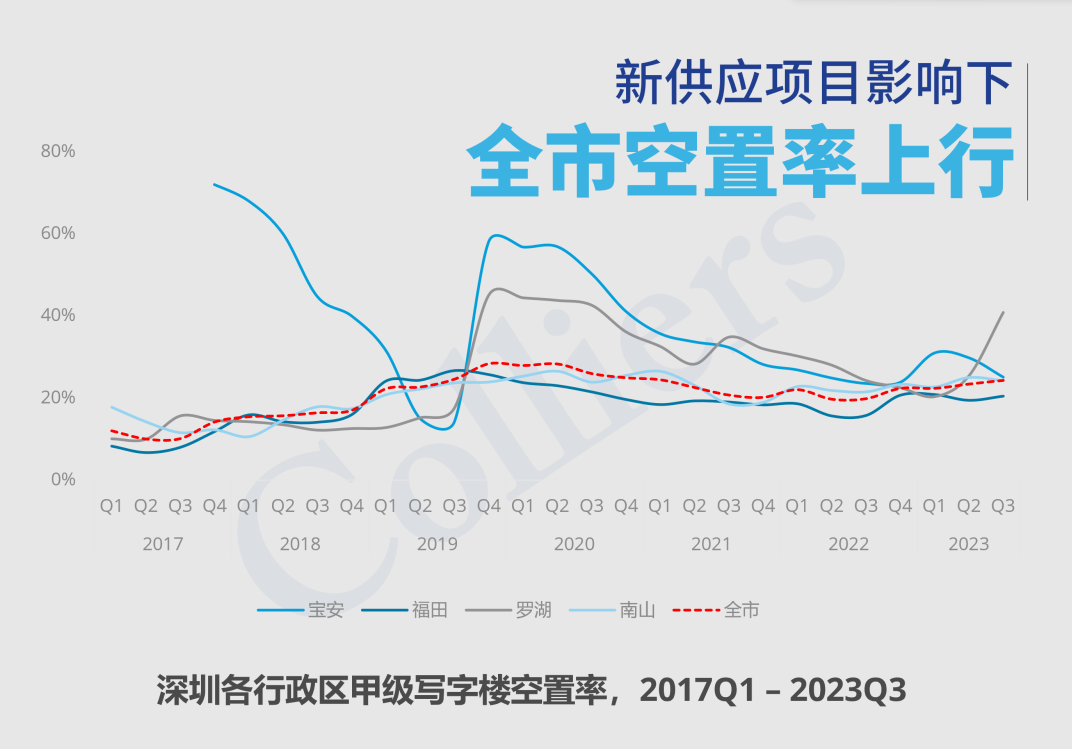

供应与空置率

个别新项目取得良好预租效果,四季度新供应依然高企,空置率上行压力加大

本季度新入市项目共三个,总面积约28.9万平方米,分布于前海及罗湖,全市甲级写字楼存量上升至870.4万平方米,不乏个别项目取得了较好的预租效果。多种因素带来的延期使得四季度预期新供应量近70万平方米,竞争压力极大。

数据来源:高力国际

在新增供应项目空置面积较高的影响下,全市空置率环比上升0.9个百分点至24.3%,同比上升4.5个百分点。若四季度预计入市项目如期交付,市场竞争压力进一步增大,全市空置率将继续走高。

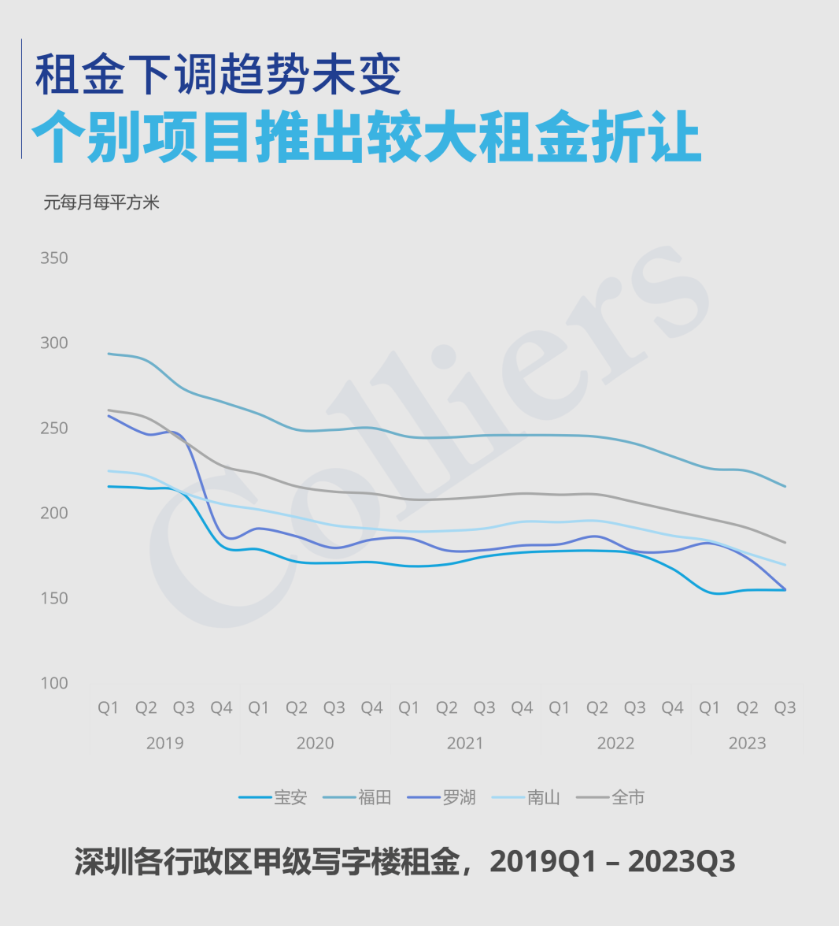

租金 降幅进一步扩大

数据来源:高力国际

三季度全市甲级写字楼租金环比降幅达4.5%,平均租金下滑至183.1元每月每平方米,个别项目降幅甚至高于10%。其中,标杆型优质存量项目的降价举措多带来较好的去化效果。

需求分析

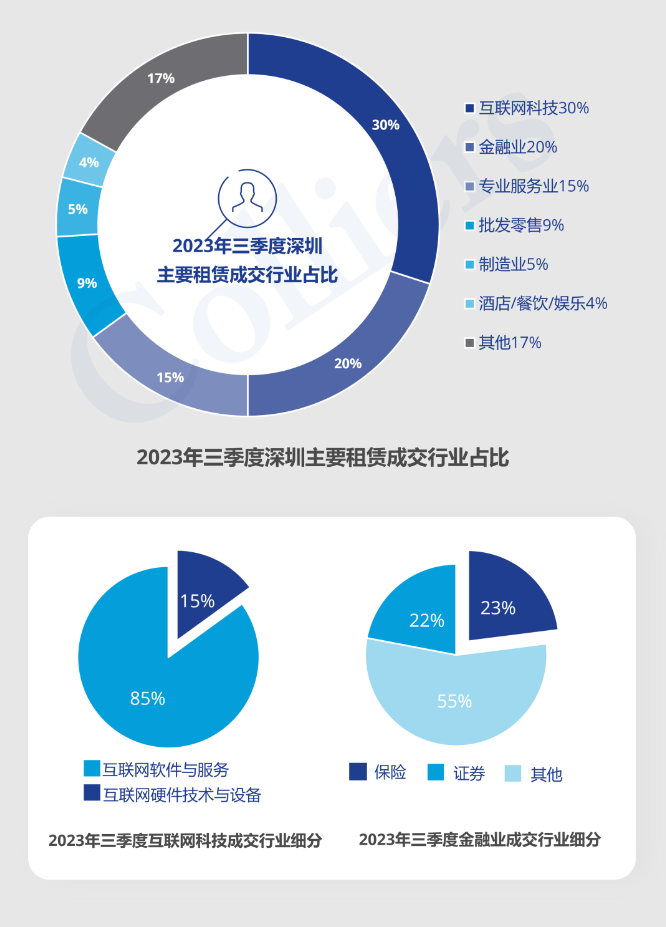

从成交行业来看

大面积成交行业分布多样化

龙头企业抢抓置换窗口期

数据来源:高力国际,按租赁成交面积来算

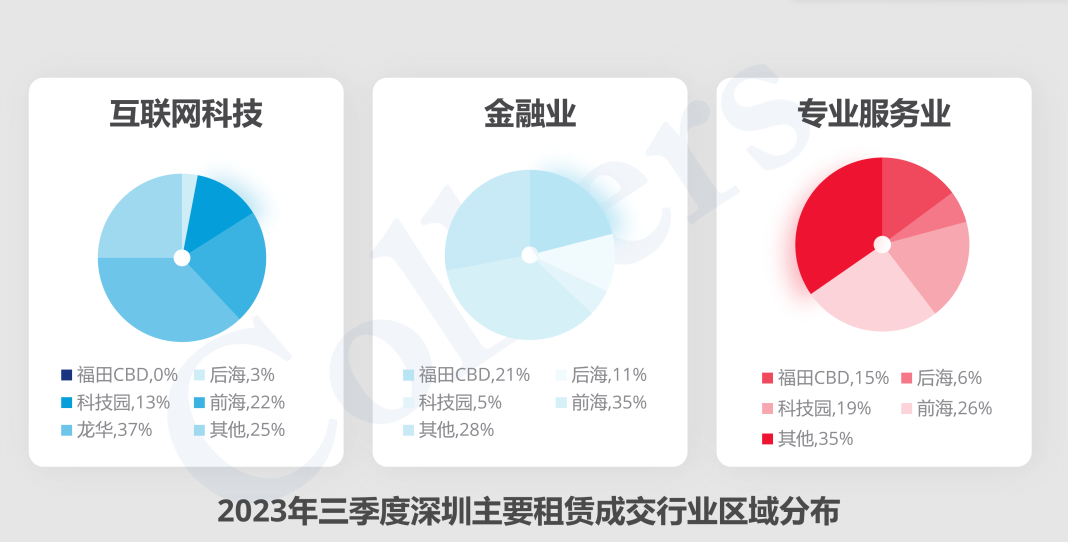

从成交区域来看

行业区域集聚特征弱化

高性价比的优质项目或为首选

数据来源:高力国际,按租赁成交面积计算

在子市场,前海净吸纳量位居各片区之首,主要得益于新供应项目预租及自用,以及存量项目打造专业楼宇、提供多样化的入驻补贴等吸引租户进驻。科技园在标杆项目去化较好的带动下,扭转过往连续三个季度负吸纳的局面,录得超1万平方米净吸纳量。宝安中心区优质项目同样以较高的性价比吸引优质客户进驻,涉及科技、教育、金融、建筑等多个行业。

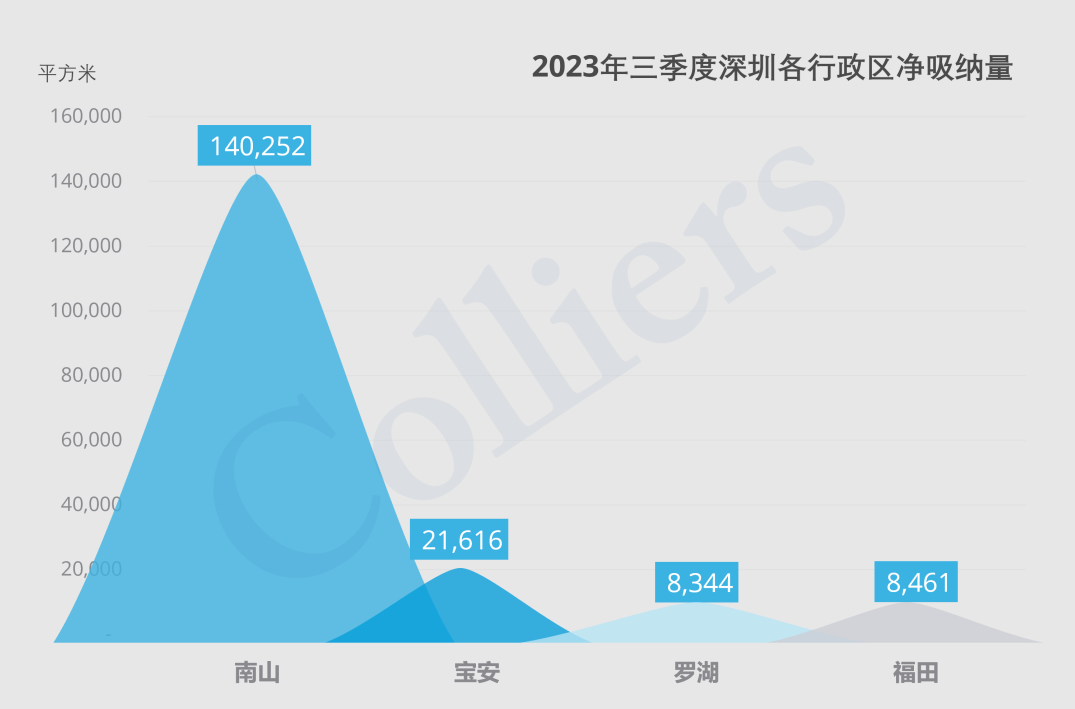

数据来源:高力国际

以降本增效为目的的搬迁需求仍然占据主流,客户在租户市场追求极致性价比,以更低的成本获取优质办公空间是必然选择,这也意味着品质相对较差的楼宇将面临着更大的去化压力。

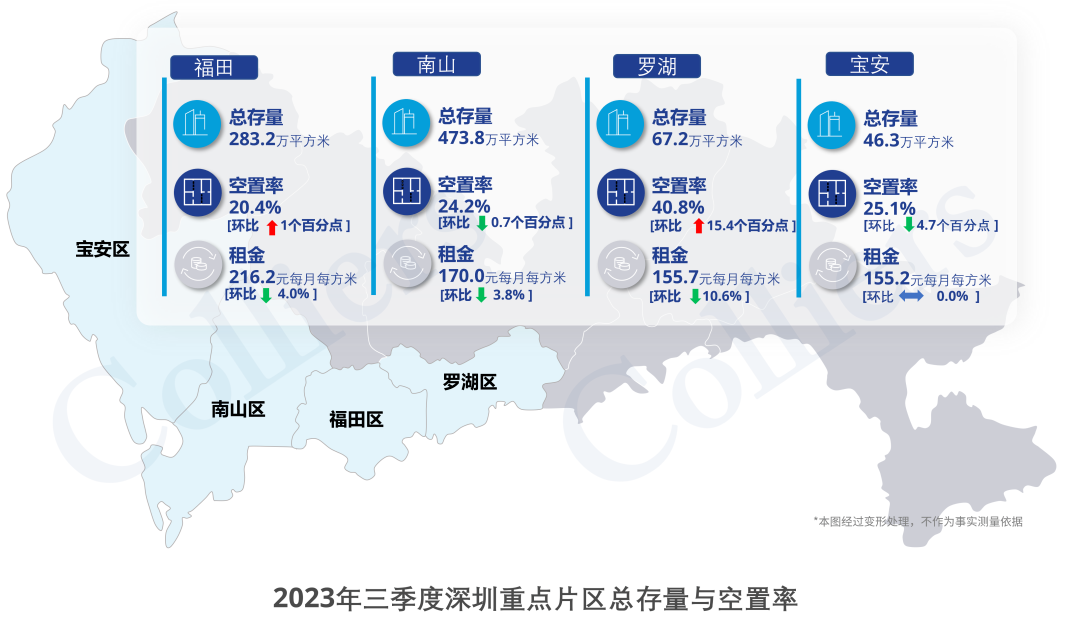

各区表现

数据来源:高力国际

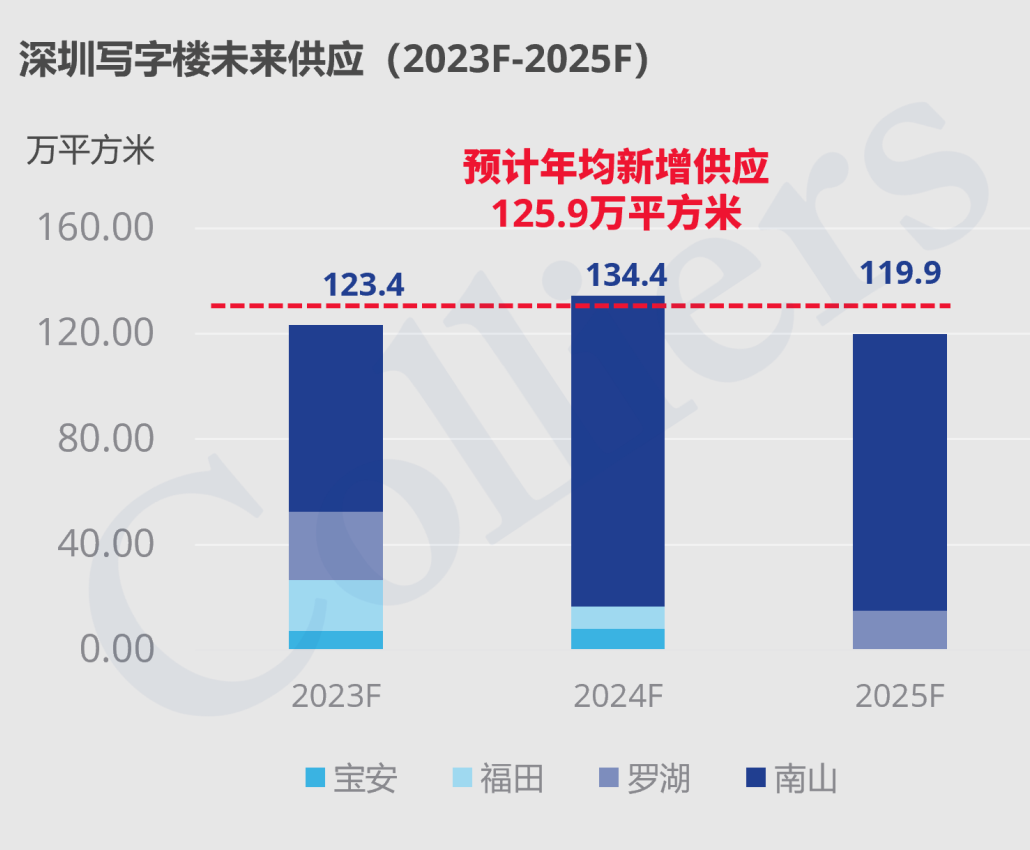

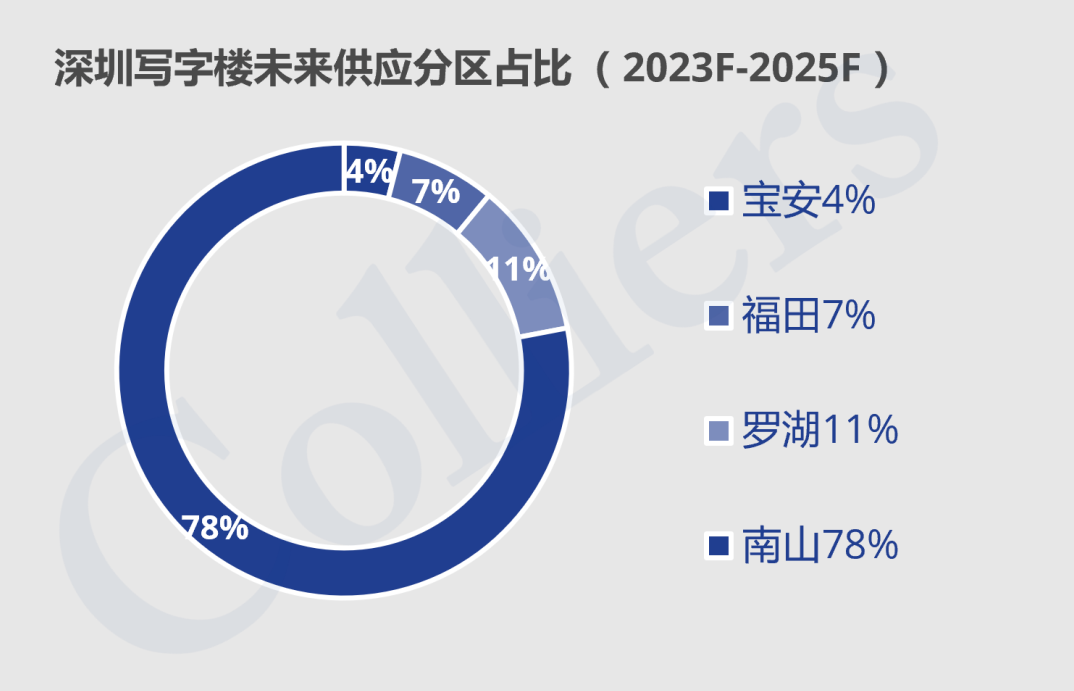

未来趋势

高企的未来供应已成为影响深圳写字楼市场走势的基础要素。四季度预期的新增供应量近70万平方米,虽然主、客观因素影响下的延期或仍将发生,然而高供应的基础下,市场持续面临极大的竞争压力,差异化的低价策略料将持续,加之四季度预期新供应项目多分布于新兴商务区或非核心商区区,租金下行趋势难以改变。同时,高供应之下空置率仍面临上行压力。

数据来源:高力国际